Налог на нежилой садовый дом - особенности и правила расчета

- 11-июн-2024, 11:14

Налогообложение недвижимости является важной и неотъемлемой частью налоговой системы. Каждый владелец недвижимости должен уплачивать налог на свою собственность в соответствии с действующим законодательством. Но особый интерес вызывает налог на нежилой садовый дом, так как его расчет и особенности обладают своими особенностями и требуют определенных знаний и навыков.

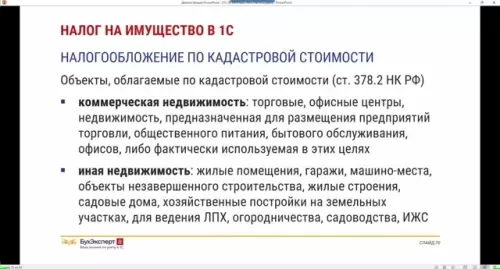

Нежилой садовый дом - это объект недвижимости, предназначенный не для постоянного проживания, а для отдыха и садоводства. Он может использоваться как хозяйственное помещение, теплица, дачный домик и т.д. В отличие от жилых домов, налогообложение нежилой недвижимости имеет свои особенности и основывается на других принципах и нормах.

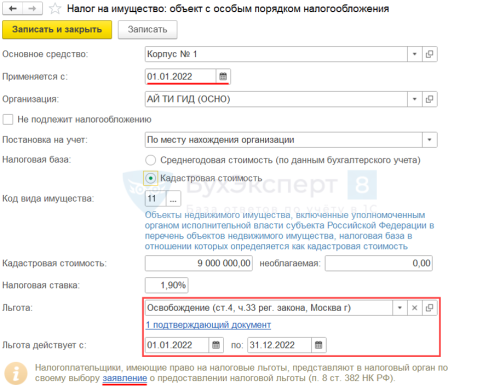

Основной фактор, влияющий на расчет налога на нежилой садовый дом, - его кадастровая стоимость. Для определения этого значения используются специальные методы, которые учитывают различные факторы, такие как площадь, материалы, из которых построен дом, его техническое состояние и т.д. Именно кадастровая стоимость является основой для определения налоговой ставки и, соответственно, суммы налога, который должен быть уплачен владельцем садового дома.

Налог на нежилой садовый дом обычно взимается ежегодно и его размер определяется исходя из различных факторов, таких как площадь дома, степень его оснащенности коммунальными услугами, а также его местоположение и рыночная стоимость недвижимости в данном районе. Налог может быть взимаем как в абсолютной величине, так и в процентном отношении к стоимости недвижимости.

Особенностью налога на нежилой садовый дом является то, что он взимается за использование нежилой недвижимости, а не за проживание в ней. Это означает, что владелец садового дома должен уплачивать налог даже в случае, если он не постоянно проживает в этом доме и использует его только в качестве места отдыха или временного проживания.

Налог на нежилой садовый дом может использоваться муниципалитетом для финансирования различных проектов и программ, таких как развитие инфраструктуры, содержание общественных территорий и благоустройство местности. Он также может служить стимулом для владельцев садовых домов поддерживать свою недвижимость в хорошем состоянии и соблюдать все необходимые требования и нормы к ее использованию.

Определение стоимости нежилого садового дома производится налоговыми органами на основе таких факторов, как площадь земельного участка, площадь и материалы строения, наличие коммуникаций и удобств, а также другие характеристики объекта.

Расчет налога на нежилой садовый дом производится путем умножения ставки налога на кадастровую стоимость объекта. Кадастровая стоимость определяется уполномоченными органами исходя из методик и регламентов, установленных законодательством.

Определение налога на нежилой садовый дом может быть сложным процессом, так как требует учета множества факторов и знание законодательных норм. В случаях возникновения спорных вопросов с налоговыми органами, рекомендуется обратиться к специалистам, владеющим соответствующей информацией и опытом в данной области.

В соответствии с законодательством, объекты, подлежащие налогообложению, могут быть классифицированы следующим образом:

| Категория объекта | Описание |

|---|---|

| Садовый дом | Отдельно стоящее здание с коммуникациями, предназначенное для временного проживания или отдыха на платной основе. |

| Дачный участок | Земельный участок с зарегистрированным садовым домом, на котором осуществляются садоводство и дачные хозяйства. |

| Садово-огородный участок | Земельный участок, на котором осуществляются садоводство, огородничество и другие сельскохозяйственные работы. |

| Земельный участок | Земельный участок, не относящийся к категориям садового дома, дачного участка и садово-огородного участка. |

Каждая категория объекта имеет свои особенности налогообложения, которые определяются соответствующими налоговыми законами и правилами. Важно учесть эти особенности при расчете налога на нежилой садовый дом.

Налогообложение нежилых садовых домов имеет свои особенности, которые необходимо учитывать при рассчете налоговой суммы. Согласно законодательству, налог на нежилой садовый дом начисляется в зависимости от его площади, использования и стоимости.

Площадь садового дома является одним из важных факторов при определении налоговой базы. Чем больше площадь дома, тем выше будет налоговая сумма. Кроме того, важно учитывать площадь прилегающей территории, так как она также может повлиять на итоговую стоимость налога.

Второй фактор, который влияет на налогообложение, - использование нежилого садового дома. Если дом используется только для хранения инструментов и садового инвентаря, то он считается складским помещением и подлежит облаганию соответствующим налогом. Если же в доме есть коммуникации (вода, электричество) и он используется для отдыха или проживания в течение года, то налог будет рассчитываться исходя из этого факта.

Также влияние на размер налога оказывает стоимость нежилого садового дома. Оценка его стоимости проводится на основе различных факторов, таких как материалы, из которых построен дом, его состояние, наличие коммуникаций и т.д. Чем выше оценочная стоимость дома, тем выше будет налоговая сумма.

Особенности налогообложения нежилых садовых домов необходимо учитывать при рассчете налогов и своевременной оплате. Невыполнение этих требований может привести к наложению штрафных санкций и возникновению проблем с налоговыми органами.

При расчете налога на нежилые садовые дома следует учитывать их категорию. Категория садового дома определяется на основе его характеристик и предназначения.

В зависимости от категории, выделяются следующие типы садовых домов:

| Категория | Описание |

|---|---|

| Основные | Садовые дома с основными коммуникациями (электричество, вода, канализация) и предназначенные для круглогодичного проживания. Они обычно имеют капитальные и утепленные стены и крышу. |

| Временные | Садовые дома, которые используются только в летний период. Они могут иметь простые конструкции, например, из дерева или металла. |

| Сезонные | Садовые дома, которые используются в определенный сезон, например, для отдыха на природе в теплое время года. Они могут быть более комфортабельными, иметь дополнительное оборудование, но не предназначены для постоянного проживания. |

| Разовые | Садовые дома, которые используются для отдыха или проведения времени на природе в ограниченный период времени. Они обычно имеют простую конструкцию и минимальные коммуникации. |

При расчете налога каждой категории садовых домов могут применяться различные ставки и правила, поэтому важно учесть свою категорию при определении суммы налога.

Для учета нежилого садового дома необходимо предоставить определенный пакет документов. Это позволит правильно оформить все необходимые документы для учета в налоговой инспекции и избежать возможных проблем в будущем. Вот основные документы, которые потребуются:

Предоставление всех этих документов позволит правильно оформить учет нежилого садового дома и избежать возможных проблем при проверке налоговой инспекцией. Необходимо учесть, что в каждом конкретном случае могут требоваться дополнительные документы, поэтому рекомендуется уточнять эту информацию в налоговой инспекции или у специалистов в данной области.

Владельцы садовых домов также имеют свои обязанности в отношении уплаты налогов. Несоблюдение этих обязанностей может привести к негативным последствиям и недопустимым штрафам в будущем.

Первым обязательным действием для владельца садового дома является его правильная регистрация в качестве собственника такого дома. Для этого необходимо обратиться в налоговую инспекцию и заполнить соответствующие документы.

Далее, садовой дом признается объектом недвижимости и, соответственно, подлежит налогообложению. Владелец обязан уплачивать налог на имущество, рассчитанный исходя из кадастровой стоимости садового дома. Сумма налога зависит от многих факторов, включая площадь дома, его состояние, наличие коммуникаций и других характеристик.

Налог на нежилой садовый дом обычно уплачивается ежегодно и представляет собой процент от кадастровой стоимости имущества. Владелец обязан своевременно уплачивать этот налог, чтобы не нарушать законодательство. Для уплаты налога можно воспользоваться услугами налоговых служб, заплатить через интернет или лично в налоговой инспекции.

Также владельцы садовых домов обязаны предоставлять отчетность о доходах от приобретения или продажи такого имущества. При продаже садового дома может возникнуть обязанность уплаты налога с полученной выгоды от сделки. Отчеты предоставляются в налоговую инспекцию и должны быть заполнены согласно установленным требованиям.

В целом, все обязанности владельцев садовых домов в отношении налогов направлены на соблюдение законодательства и уплату налогов в полном объеме. Это важно для поддержания нормального функционирования государственной системы и обеспечения своевременного финансирования социальных программ и инфраструктуры.

Для начала расчета необходимо определить базовую ставку налога, которая зависит от местоположения садового дома и его назначения. Затем учитываются дополнительные факторы:

Для расчета налога на садовый дом умножьте базовую ставку налога на площадь дома. Затем учтите коэффициенты, соответствующие материалам и году постройки.

Например, если базовая ставка налога составляет 100 рублей за квадратный метр, а площадь садового дома составляет 30 квадратных метров, общая сумма налога будет равна 3000 рублей. Если садовой дом построен из дерева, коэффициент для деревянных домов может составлять 0.8, то итоговая сумма налога составит 2400 рублей.

Важно помнить, что каждый регион может иметь свои правила и нормы, поэтому рекомендуется обратиться к местным налоговым органам или специалистам для получения точной информации по расчету налога на нежилой садовый дом.

Определение величины налога на нежилой садовый дом зависит от нескольких ключевых факторов. Во-первых, это площадь имущества, которая учитывается при расчете налоговой базы. Чем больше площадь нежилого садового дома, тем выше будет итоговый налоговый платеж.

Кроме того, величина налога может зависеть от региональных и местных факторов. В разных регионах России могут действовать разные налоговые ставки и правила расчета налога на нежилой садовый дом. Важно узнать информацию о налоговых условиях и требованиях в своем регионе для корректного расчета налоговых платежей.

Дополнительные факторы, которые могут повлиять на величину налога, - это наличие коммуникаций и удобств в нежилом садовом доме. Например, наличие централизованного водоснабжения, канализации, электричества может предусматривать дополнительные платежи, которые будут учтены в общей сумме налога.

Важным фактором, влияющим на величину налога, является и состояние самого имущества. Если нежилой садовый дом требует ремонта или находится в аварийном состоянии, это может повлиять на его стоимость и, соответственно, налоговые обязательства владельца.

Как видно, величина налога на нежилой садовый дом зависит от нескольких факторов. Для корректного расчета налоговых платежей необходимо учитывать площадь имущества, региональные и местные условия, наличие коммуникаций и состояние имущества.

Основная особенность налогообложения нежилого садового дома заключается в том, что он подпадает под налог на имущество физических лиц. Это означает, что владелец такого дома должен уплачивать налог на его стоимость каждый год.

Расчет налога на нежилой садовый дом зависит от его кадастровой стоимости и ставки налога. Кадастровая стоимость определяется органами государственной кадастровой оценки, а ставка налога устанавливается муниципалитетом. Для расчета налога необходимо умножить кадастровую стоимость на ставку налога и полученное значение разделить на 100.

Кадастровая стоимость нежилого садового дома может быть получена в Федеральной службе государственной регистрации, кадастра и картографии (Росреестре) или в Межрайонной инспекции Федеральной налоговой службы (МИФНС). Для получения информации о кадастровой стоимости необходимо предоставить данные о нежилом садовом доме или кадастровый номер объекта недвижимости.

Для уплаты налога на нежилой садовый дом необходимы следующие документы: паспорт собственника, свидетельство о регистрации права собственности на нежилой садовый дом, расчет налога (может быть получен в Межрайонной инспекции Федеральной налоговой службы), квитанция об уплате налога.